Thẻ tiết kiệm và sổ tiết kiệm là hai hình thức gửi tiết kiệm phổ biến tại các ngân hàng. Tuy nhiên, nhiều người vẫn chưa phân biệt được rõ hai hình thức này. Hãy cùng Taichinhvisa khám phá ngay sau đây để hiểu rõ hơn nhé.

Thẻ tiết kiệm và sổ tiết kiệm là gì?

1. Thẻ tiết kiệm

Thẻ tiết kiệm là một loại chứng chỉ xác nhận quyền sở hữu của người gửi tiền tiết kiệm hoặc các đồng sở hữu tiền gửi tiết kiệm. Thông thường, thẻ tiết kiệm được cung cấp bởi các tổ chức tài chính như ngân hàng và được sử dụng để xác nhận việc gửi tiền vào các tài khoản tiết kiệm tại những tổ chức này.

Một cách đơn giản, bạn có thể coi thẻ tiết kiệm như một loại “sổ tiết kiệm” di động. Khi nhận được thẻ tiết kiệm, bạn sẽ có một bằng chứng về việc bạn đang sở hữu một khoản tiền gửi tiết kiệm tại ngân hàng, cùng với thông tin về số tiền gửi ban đầu, lãi suất, và thời gian gửi tiền. Điều này giúp đảm bảo sự minh bạch và an toàn cho các giao dịch tài chính của bạn.

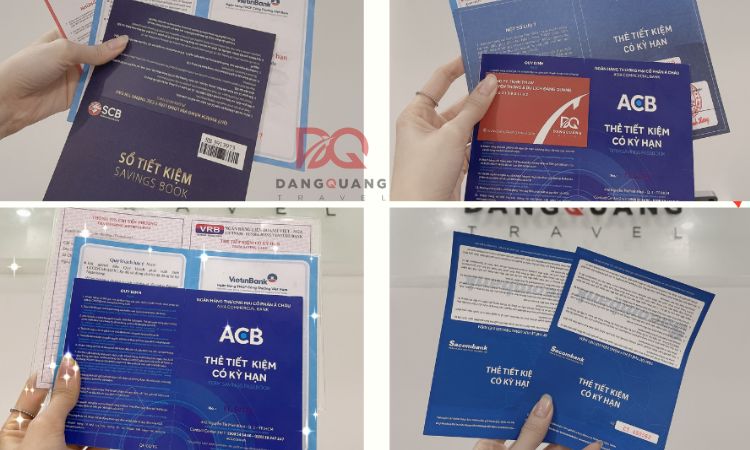

2. Sổ tiết kiệm

Sổ tiết kiệm là một loại tài khoản ngân hàng được sử dụng để gửi tiết kiệm. Khi bạn mở một sổ tiết kiệm, bạn đặt một số tiền vào tài khoản đó và ngân hàng sẽ trả lại cho bạn một sổ tiết kiệm, thường là một cuốn giấy, để chứng minh rằng bạn đã gửi tiền vào tài khoản đó.

Sổ tiết kiệm thường đi kèm với các điều khoản và điều kiện, bao gồm lãi suất được áp dụng cho số tiền gửi của bạn và các quy định về việc rút tiền. Lãi suất được tính dựa trên số tiền bạn gửi và thời gian bạn giữ tiền trong tài khoản.

Mục đích chính của sổ tiết kiệm là để tích lũy tiền và kiểm soát tài chính cá nhân một cách hiệu quả. Đối với nhiều người, sổ tiết kiệm là một công cụ đầu tư an toàn và ổn định, cho phép họ tích luỹ tiền dễ dàng và đảm bảo rằng tiền của họ được bảo vệ và sinh lời.

Vậy thẻ tiết kiệm và sổ tiết kiệm liệu có khác nhau hay không?

Thẻ tiết kiệm và sổ tiết kiệm đều đóng vai trò quan trọng trong việc quản lý tiền gửi tại ngân hàng, tuy nhiên, chúng có những đặc điểm và tính linh hoạt khác nhau.

Thẻ tiết kiệm thường mang tính linh hoạt cao, cho phép người gửi tiết kiệm thực hiện các giao dịch tài chính như nạp tiền, rút tiền từ các điểm giao dịch hoặc ATM. Điều này giúp người dùng dễ dàng quản lý số tiền gửi mà không cần mang theo sổ tiết kiệm. Thẻ tiết kiệm thường kèm theo mã PIN để bảo mật khi thực hiện các giao dịch.

Trái lại, sổ tiết kiệm thường là một văn bản giấy tờ, ghi chép chi tiết về số tiền gửi, lãi suất, và thời gian gửi cụ thể. Đây là cách để lưu trữ tiền gửi trong một khoảng thời gian nhất định với lãi suất đã thỏa thuận trước. Việc rút tiền từ sổ tiết kiệm thường yêu cầu việc đến trực tiếp ngân hàng hoặc điểm giao dịch để thực hiện quy trình rút tiền.

Mặc dù có sự khác biệt về mức độ linh hoạt và cách sử dụng, cả thẻ tiết kiệm và sổ tiết kiệm đều là chứng chỉ xác nhận quyền sở hữu tiền gửi tiết kiệm của người gửi tiền tại tổ chức tín dụng

Lợi ích khi sở hữu thẻ tiết kiệm và sổ tiết kiệm

1. Thẻ tiết kiệm

Thẻ tiết kiệm không chỉ là một công cụ giao dịch thuận tiện mà còn mang đến nhiều lợi ích quan trọng mà nhiều người dùng thường chưa nhận ra. Dưới đây là một số lợi ích lớn mà thẻ tiết kiệm mang lại:

- Đầu tư an toàn cho tiền nhàn rỗi: Việc để tiền không sử dụng đến trong tình trạng “ngủ đông” có thể dẫn đến việc tiền không sinh lời và gặp nhiều rủi ro như mất cắp hoặc hư hỏng. Gửi tiền qua thẻ tiết kiệm mang lại sự an toàn cho số tiền này và tạo ra lợi nhuận nhỏ, tăng thêm phần tài chính của bạn. Mức lãi suất cũng phụ thuộc vào thời gian gửi, ví dụ như kỳ hạn 1 tháng có lãi suất 3,5%/năm, trong khi kỳ hạn 12 tháng có thể lên đến 6,7%/năm.

- An toàn cao: Các hoạt động của ngân hàng được kiểm soát chặt chẽ bởi cơ quan quản lý như Ngân hàng Nhà nước và Bộ Tài chính. Bên cạnh đó, ngân hàng thường có các biện pháp bảo mật để đảm bảo an toàn cho số tiền gửi tiết kiệm của bạn, tạo nên sự tin cậy và yên tâm cao.

- Linh hoạt sử dụng vốn: Thẻ tiết kiệm cung cấp nhiều kỳ hạn gửi khác nhau, từ ngắn hạn như 1 tuần, 2 tuần đến không kỳ hạn. Điều này cho phép bạn linh hoạt sử dụng vốn tùy thuộc vào nhu cầu cụ thể hay những thay đổi đột xuất trong công việc hoặc cuộc sống cá nhân.

- Giảm lãng phí không cần thiết: Gửi tiết kiệm giúp bạn kiểm soát và giảm chi tiêu cho những khoản không cần thiết, đồng thời hạn chế những khoản tiêu dùng không hợp lý, giúp tăng cường quỹ tiết kiệm.

- Chủ động trước biến cố bất ngờ: Việc tích lũy một quỹ tiết kiệm sẽ giúp bạn tự chủ động giải quyết các biến cố bất ngờ với số tiền đã tiết kiệm, không cần lo lắng về những tình huống không lường trước, tránh việc phải vay mượn gấp gáp khi có khủng hoảng tài chính.

- Tăng nguồn tài chính cho hưu trí: Nếu bạn bắt đầu tiết kiệm sớm thông qua thẻ tiết kiệm, quỹ tiết kiệm cho tương lai sẽ tăng lên đáng kể, cung cấp cho bạn nguồn tài chính ổn định khi bước vào giai đoạn nghỉ hưu.

Việc sử dụng thẻ tiết kiệm không chỉ đơn giản là để giao dịch, mà còn mang lại nhiều lợi ích to lớn cho việc quản lý và tăng cường tài chính cá nhân.

2. Sổ tiết kiệm

Gửi tiết kiệm thông qua sổ tiết kiệm không chỉ là một cách đơn giản để đầu tư, mà còn mang đến nhiều lợi ích quan trọng mà ít người chú ý tới. Dưới đây là những ưu điểm lớn của việc sử dụng sổ tiết kiệm:

- Tích lũy tiền dễ dàng: Gửi tiết kiệm giúp bạn dễ dàng tích lũy số tiền theo thời gian. Đặt mục tiêu tiết kiệm và thực hiện đều đặn theo kỳ hạn và lãi suất mong muốn để đạt được số tiền cần thiết cho mục đích cá nhân của bạn.

- Hiệu quả trong tiết kiệm: Sổ tiết kiệm thường có lãi suất hấp dẫn và được bảo vệ bởi Bảo hiểm Tiền gửi, đảm bảo an toàn cho số tiền gửi và mang lại lợi ích sinh lời hiệu quả.

- Tạo thói quen tiết kiệm: Việc sử dụng sổ tiết kiệm không chỉ giúp bạn tích lũy tiền một cách hiệu quả mà còn tạo ra thói quen tiết kiệm, kiểm soát tốt hơn tài chính cá nhân, giúp bạn chuẩn bị tốt hơn cho tương lai.

- Linh hoạt với nhiều kỳ hạn khác nhau: Sổ tiết kiệm có sẵn nhiều kỳ hạn khác nhau, từ ngắn hạn đến dài hạn. Bạn có thể lựa chọn kỳ hạn phù hợp với mục tiêu sử dụng tiền và tình hình tài chính cá nhân.

- Quản lý dễ dàng qua dịch vụ ngân hàng trực tuyến: Bạn có thể dễ dàng quản lý tài khoản tiết kiệm thông qua các dịch vụ ngân hàng trực tuyến như Internet Banking hoặc Mobile Banking. Điều này giúp tiết kiệm thời gian và công sức cho việc quản lý tài chính cá nhân, cũng như giữ kỷ lục và theo dõi tình hình tiết kiệm một cách tiện lợi.

Như vậy, việc sử dụng sổ tiết kiệm không chỉ đơn giản là một phương thức đầu tư tài chính, mà còn mang lại nhiều lợi ích đáng kể trong việc quản lý và tăng cường tài chính cá nhân

Nên chọn thẻ tiết kiệm hay sổ tiết kiệm?

Việc lựa chọn giữa thẻ tiết kiệm và sổ tiết kiệm phụ thuộc vào nhu cầu và sở thích của mỗi cá nhân. Dưới đây là một số yếu tố bạn cần cân nhắc để đưa ra quyết định phù hợp:

1. Nhu cầu sử dụng

- Thẻ tiết kiệm: Phù hợp với những người thường xuyên di chuyển, cần giao dịch nhanh chóng, tiện lợi. Thẻ tiết kiệm giúp bạn dễ dàng rút tiền mặt, chuyển khoản qua ATM, internet banking, mobile banking mà không cần đến quầy giao dịch.

- Sổ tiết kiệm: Phù hợp với những người thích sự an toàn, ít giao dịch, muốn tiết kiệm dài hạn. Sổ tiết kiệm giúp bạn lưu giữ số tiền tiết kiệm một cách an toàn và ít bị ảnh hưởng bởi các biến động của thị trường.

2. Sở thích cá nhân

- Thẻ tiết kiệm: Thích hợp với những người thích sự hiện đại, tiện lợi. Thẻ tiết kiệm có kích thước nhỏ gọn, dễ dàng mang theo bên mình và có thể giao dịch mọi lúc mọi nơi.

- Sổ tiết kiệm: Thích hợp với những người thích sự truyền thống, an toàn. Sổ tiết kiệm là hình thức tiết kiệm phổ biến từ lâu đời và được nhiều người tin tưởng.

3. Các yếu tố khác

- Phí giao dịch: Thẻ tiết kiệm có thể thu phí giao dịch, trong khi sổ tiết kiệm thường miễn phí.

- Lãi suất: Lãi suất của thẻ tiết kiệm và sổ tiết kiệm có thể khác nhau tùy theo ngân hàng và kỳ hạn.

- Tính thanh khoản: Thẻ tiết kiệm có tính thanh khoản cao hơn sổ tiết kiệm.

Cả thẻ tiết kiệm và sổ tiết kiệm đều là những hình thức tiết kiệm an toàn và hiệu quả. Việc lựa chọn hình thức nào phù hợp phụ thuộc vào nhu cầu, sở thích và điều kiện của mỗi cá nhân.

Lời kết

Nhìn chung, thẻ tiết kiệm và sổ tiết kiệm đều là những công cụ hữu ích để tiết kiệm tiền với lãi suất. Tuy nhiên, mỗi loại có những ưu và nhược điểm riêng, phù hợp với nhu cầu khác nhau của khách hàng. Nếu còn thắc mắc xin vui lòng liên hệ qua hotline của chúng tôi để được tư vấn chi tiết nhất.

Zalo

Zalo Hotline

Hotline Facebook

Facebook