Mở sổ tiết kiệm ngân hàng vẫn là lựa chọn hàng đầu của nhiều người với tính an toàn cao so với các hình thức đầu tư khác. Trong bối cảnh lãi suất huy động đang tăng trưởng, làm sổ tiết kiệm ngân hàng càng hấp dẫn an toàn, có thể sử dụng cho nhiều mục đích khác nhau như chứng minh tài chính để du lịch, kinh doanh, du học…

Khái niệm sổ tiết kiệm

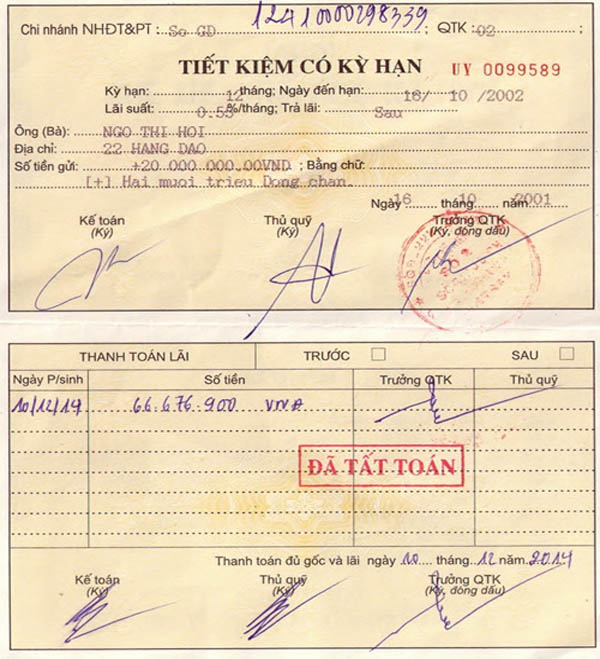

Sổ tiết kiệm là giao dịch ngân hàng để giữ một khoản tiền nhất định với mức lãi suất được thỏa thuận. Sổ tiết kiệm ghi chép số tiền gửi, lãi suất áp dụng và lợi nhuận kỳ hạn.

Có nhiều lợi ích khi mở sổ tiết kiệm:

- Lợi nhuận từ khoản tiền ngủ quên: Với mức lãi suất đang tăng, việc gửi tiết kiệm tại ngân hàng có thể tạo ra lợi nhuận không nhỏ trong thời gian ngắn hạn.

- Lựa chọn kỳ hạn và lãi suất phù hợp: Lựa chọn kỳ hạn gửi và lãi suất phù hợp với nhu cầu tài chính của bạn để tối đa hóa lợi nhuận.

- An toàn và đáng tin cậy: Ngân hàng có bảo hiểm tiền gửi, đảm bảo an toàn cho số tiền bạn gửi.

Trước khi mở sổ tiết kiệm, hãy cân nhắc kỹ lưỡng và tìm hiểu kỹ về các ưu điểm, hạn chế, và điều kiện của từng gói để đảm bảo bạn đưa ra quyết định phù hợp nhất cho tình hình tài chính của mình.

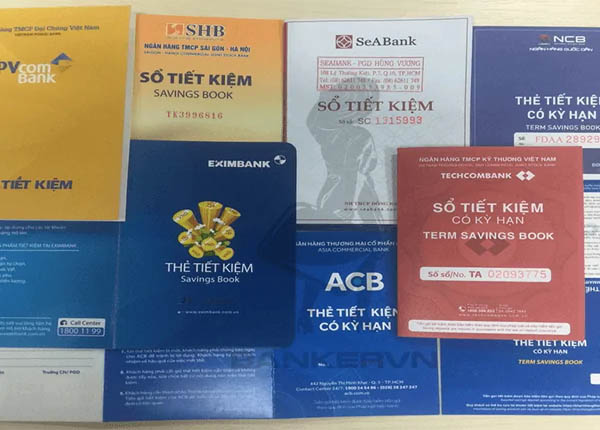

Các loại sổ tiết kiệm ngân hàng hiện nay

Phân loại theo hình thức làm sổ tiết kiệm ngân hàng

Dưới đây là bảng so sánh giữa hai loại sổ tiết kiệm ngân hàng hiện nay: sổ tiết kiệm truyền thống và sổ tiết kiệm trực tuyến.

| Đặc điểm | Sổ tiết kiệm truyền thống | Sổ tiết kiệm trực tuyến |

|---|---|---|

| Phương thức mở sổ | Đến ngân hàng làm thủ tục trực tiếp. | Sử dụng thiết bị kết nối Internet, đăng ký qua Mobile Banking hoặc Internet Banking. |

| Điều kiện mở sổ | Giấy tờ cá nhân, theo quy định của ngân hàng. | Có tài khoản trực tuyến của ngân hàng. |

| Thời gian mở | Cần thời gian, tùy thuộc vào ngân hàng hoặc quy trình nhân viên. | Nhanh chóng, mọi lúc, bao gồm ngày nghỉ. |

| Tính an toàn | Độ an toàn và bảo mật cao. | Bảo mật (khách hàng tự thực hiện giao dịch). |

Hiện nay, ngân hàng khuyến khích việc mở sổ tiết kiệm trực tuyến, tiết kiệm thời gian và an toàn.

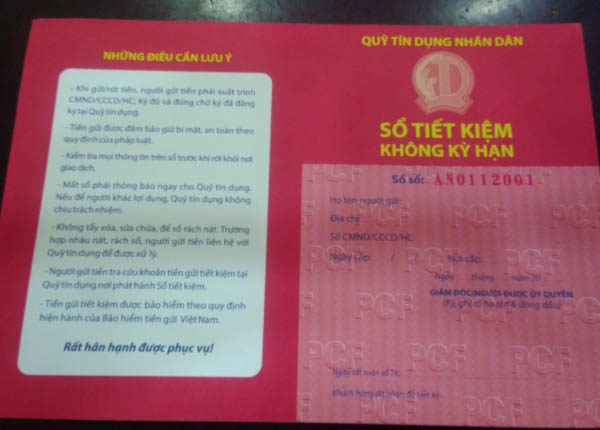

Dựa vào thời hạn gửi sổ tiết kiệm ngân hàng

Các ngân hàng thường cung cấp hai dạng tiết kiệm: có kỳ hạn và không kỳ hạn. So sánh chúng như sau:

| Đặc điểm | Tiết kiệm có kỳ hạn | Tiết kiệm không kỳ hạn |

|---|---|---|

| Thời hạn gửi tiết kiệm | Xác định rõ thời gian gửi (vài tuần, vài tháng hoặc vài năm). | Không cố định về thời gian. |

| Mức lãi suất | Cố định trong suốt thời gian hợp đồng. Lãi suất thường cao hơn so với tiết kiệm không kỳ hạn. | Tính theo ngày gửi tiền, khi rút tiền thì tính lãi tại ngày đó. Lãi suất thường không cao. |

| Khả năng rút tiền | Chỉ rút tiền sau kỳ hạn nhất định. Một số ngân hàng có thu phí tất toán trước hạn. | Bất cứ lúc nào khách hàng muốn. |

| Đối tượng phù hợp | Người có thu nhập ổn định và kế hoạch tiết kiệm cụ thể. | Người cần dùng tiền thường xuyên. |

Tùy thuộc vào mục tiêu và tình hình tài chính của bạn, bạn có thể chọn loại sổ tiết kiệm phù hợp nhất cho mình.

Quy trình mở sổ tiết kiệm ngân hàng

Cách làm sổ tiết kiệm ngân hàng tại điểm giao dịch

Bước 1: Chuẩn bị tài liệu:

- Người trên 18 tuổi: CMND/Hộ chiếu.

- Người từ 15 đến dưới 18 tuổi: CMND/Hộ chiếu.

Bước 2: cách mở sổ tiết kiệm ngân hàng này cần mang theo hồ sơ và tới trực tiếp chi nhánh ngân hàng.

Bước 3: Nhân viên ngân hàng kiểm tra thông tin và thực hiện thủ tục mở sổ tiết kiệm.

Xem thêm: Mở sổ tiết kiệm chứng minh tài chính du học

Làm sổ tiết kiệm và tài khoản ngân hàng qua mạng

Bước 1: Tạo tài khoản và thẻ thanh toán tại ngân hàng (nếu chưa có).

Bước 2: Đăng ký dịch vụ Internet Banking/Mobile Banking của ngân hàng.

Bước 3: Truy cập Internet banking/Mobile banking, chọn gửi tiết kiệm online, nhập kỳ hạn và số tiền (phải nhỏ hơn số dư trong tài khoản). Cuối cùng, xác nhận giao dịch.

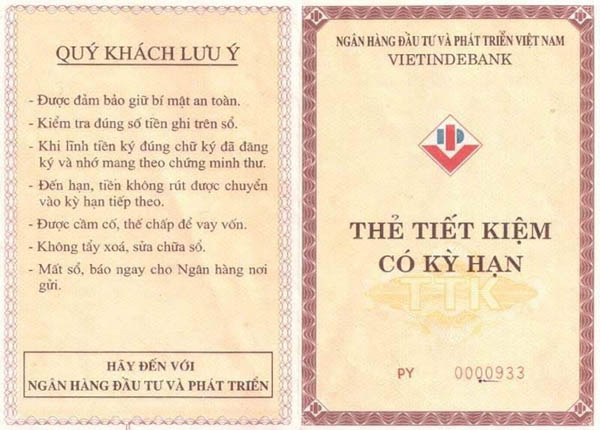

Một số lưu ý khác khi mở sổ tiết kiệm tại ngân hàng

Một số điều cần lưu ý khi làm sổ tiết kiệm:

- Lựa chọn kỳ hạn phù hợp: Chọn kỳ hạn gửi tiết kiệm phù hợp với mục tiêu tài chính của bạn, đảm bảo bạn có thể duy trì tiền gửi trong thời gian đó.

- Xem xét lãi suất: So sánh lãi suất của các ngân hàng trước khi quyết định mở sổ tiết kiệm. Lãi suất cao không nhất thiết là tốt, bạn cũng cần xem xét các điều kiện và quyền lợi kèm theo.

- Rõ ràng về điều khoản: Đọc kỹ và hiểu rõ các điều khoản, điều kiện và chính sách của ngân hàng về sổ tiết kiệm, bao gồm cả việc rút tiền trước hạn.

- Kiểm tra thông tin: Đảm bảo thông tin cá nhân trong hồ sơ và tài khoản là chính xác để tránh sự cố trong tương lai.

- Giám sát tài khoản: Theo dõi tài khoản tiết kiệm để đảm bảo rằng tiền gửi và lãi suất được tính đúng và kịp thời.

- Chú ý đến hạn mức bảo hiểm: Kiểm tra xem tiền gửi tại ngân hàng của bạn có được bảo hiểm tiền gửi tối đa theo quy định của ngân hàng nhà nước hay không.

- Không chủ quan trong việc rút tiền trước hạn: Rút tiền trước hạn có thể mất lãi hoặc bị áp dụng các khoản phí, nên cân nhắc kỹ trước khi thực hiện.

- Bảo quản hồ sơ cẩn thận: Lưu giữ hồ sơ và giấy tờ liên quan đến sổ tiết kiệm một cách an toàn và dễ dàng truy cập.

- Tìm hiểu về chính sách tự động gia hạn: Nếu chọn sổ tiết kiệm có tự động gia hạn, hiểu rõ cách ngân hàng thực hiện và cách bạn có thể hủy bỏ hoặc điều chỉnh.

- Tư vấn từ chuyên gia: Nếu cần, hãy tìm sự tư vấn từ chuyên gia tài chính hoặc chuyên viên ngân hàng để đảm bảo bạn hiểu rõ và chọn sổ tiết kiệm phù hợp.

Zalo

Zalo Hotline

Hotline Facebook

Facebook