Tín dụng đen là hình thức cho vay tín dụng không hợp pháp, thường có lãi suất cực cao. Hoạt động tín dụng đen vi phạm pháp luật và bị xử lý nghiêm trọng theo quy định tại Điều 201 Bộ luật Hình sự 2015 (sửa đổi 2017). Kẻ vi phạm có thể bị phạt tiền và án tù từ 6 tháng đến 3 năm. Người cho vay có thể bị cấm đảm nhiệm chức vụ, hành nghề từ 1 đến 5 năm.

Tín dụng đen là gì?

Tín dụng đen là khái niệm không có định nghĩa rõ ràng theo văn bản pháp luật. Thường ám chỉ các hoạt động cho vay tiền không được đăng ký kinh doanh hoặc cấp phép từ nhà nước, với lãi suất cao hơn quy định.

Theo quy định tại khoản 14 Điều 3 Luật Các tổ chức tín dụng 2010, cấp tín dụng là việc tổ chức, cá nhân thỏa thuận cung cấp một khoản tiền hoặc cam kết cho phép sử dụng một khoản tiền theo nguyên tắc có hoàn trả bằng các nghiệp vụ cấp tín dụng khác.

Hiện tại, không có định nghĩa cụ thể về tín dụng đen trong pháp luật. Tuy nhiên, thường ám chỉ các hoạt động cho vay không hợp pháp với lãi suất cao từ các tổ chức, cá nhân không được cấp phép kinh doanh.

Lãi suất cho vay hợp pháp là bao nhiêu?

Trong giao dịch dân sự, lãi suất cho vay được quy định tại Điều 468 của Bộ luật Dân sự năm 2015. Theo đó, lãi suất vay có thể được thỏa thuận giữa các bên, nhưng không được vượt quá 20% mỗi năm của số tiền vay (trừ khi có quy định khác trong pháp luật). Nếu lãi suất thỏa thuận vượt quá giới hạn này, thì mức lãi suất vượt quá đó sẽ không có hiệu lực.

Nếu các bên thỏa thuận về việc trả lãi nhưng không xác định rõ lãi suất và có tranh chấp về lãi suất, thì lãi suất được xác định là 50% của mức lãi suất giới hạn quy định tại khoản trên, tại thời điểm trả nợ.

Với việc quy định lãi suất cho vay trong giao dịch dân sự, người vay được bảo vệ khỏi việc chịu lãi suất quá cao từ các tổ chức, cá nhân cho vay. Tuy nhiên, trong quan hệ cho vay giữa tổ chức tín dụng và khách hàng, lãi suất có thể thỏa thuận theo cung cầu và tín nhiệm của khách hàng, trừ khi Ngân hàng Nhà nước quy định giới hạn tối đa.

Điều 91 của Luật Các tổ chức tín dụng năm 2010 cũng quy định rõ về việc tổ chức tín dụng phải ấn định và niêm yết công khai mức lãi suất huy động vốn và mức phí cung ứng dịch vụ trong hoạt động kinh doanh của họ. Trong trường hợp hoạt động ngân hàng có diễn biến bất thường, Ngân hàng Nhà nước có quyền quy định cơ chế xác định phí và lãi suất trong hoạt động kinh doanh của tổ chức tín dụng, nhằm bảo đảm an toàn của hệ thống tài chính.

Hình thức xử phạt với các ngân hàng tín dụng đen, cá nhân cho vay tín dụng đen

Theo quy định tại Điều 201 Bộ luật Hình sự 2015 (sửa đổi 2017), người phạm tội cho vay nặng lãi sẽ bị xử lý như sau:

- Cho vay trong giao dịch dân sự với lãi suất gấp 05 lần trở lên so với mức lãi suất cao nhất quy định trong Bộ luật Dân sự, và thu lợi bất chính từ 30.000.000 đồng đến dưới 100.000.000 đồng hoặc đã vi phạm hành chính hoặc bị kết án về tội này (và chưa được xóa án tích), sẽ bị phạt tiền từ 50.000.000 đồng đến 200.000.000 đồng hoặc phạt cải tạo không giam giữ trong thời hạn không quá 03 năm.

- Phạm tội mà thu lợi bất chính 100.000.000 đồng trở lên, sẽ bị phạt tiền từ 200.000.000 đồng đến 1.000.000.000 đồng hoặc phạt tù từ 06 tháng đến 03 năm.

- Ngoài ra, người phạm tội còn có thể bị phạt tiền từ 30.000.000 đồng đến 100.000.000 đồng, cấm đảm nhiệm chức vụ, cấm hành nghề hoặc làm công việc nhất định trong thời hạn từ 01 năm đến 05 năm.

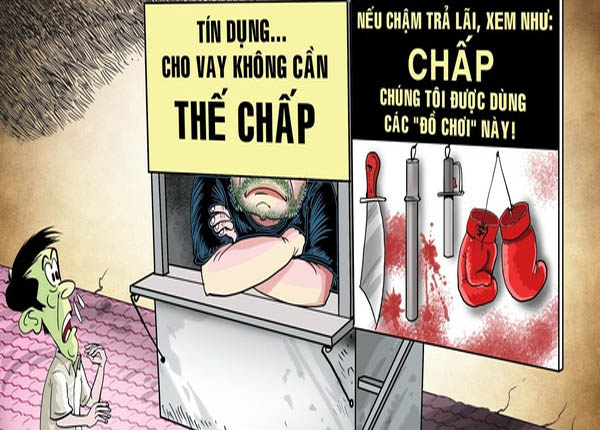

Cách nhận biết các tín dụng đen hiện nay

Để nhận biết các tổ chức tín dụng đen và tránh rơi vào cảnh mất an toàn tài chính, bạn nên chú ý đến các dấu hiệu sau:

- Lãi suất cực cao: Các tổ chức tín dụng đen thường áp dụng lãi suất vô cùng cao, vượt quá giới hạn được quy định bởi pháp luật.

- Không cần kiểm tra tín dụng: Tín dụng đen thường không quan tâm đến lịch sử tín dụng của bạn và không yêu cầu đảm bảo tài sản.

- Thủ tục đơn giản: Các tổ chức tín dụng đen thường hấp dẫn khách hàng bằng thủ tục đơn giản và nhanh chóng.

- Yêu cầu chi trả trước: Các tổ chức tín dụng đen thường yêu cầu khách hàng đóng một khoản tiền trước khi nhận khoản vay.

- Thiếu thông tin công khai: Các tổ chức tín dụng đen thường thiếu thông tin công khai, không có địa chỉ cụ thể, website, hoặc giấy tờ pháp lý.

- Phạm pháp luật: Nếu một tổ chức tín dụng không có giấy phép kinh doanh hoặc vi phạm các quy định pháp luật, đó có thể là dấu hiệu của tín dụng đen.

Để tránh rơi vào tình trạng bị lừa đảo và gặp rắc rối về tài chính, hãy luôn tìm hiểu kỹ trước khi sử dụng dịch vụ của bất kỳ tổ chức tín dụng nào và nên tìm đến các ngân hàng và tổ chức tín dụng có uy tín và được cấp phép hoạt động bởi các cơ quan có thẩm quyền ví dụ như Tài chính Visa Đăng Quang để sử dụng các dịch vụ chứng minh tài chính, chứng minh thu nhập làm visa du học, định cư, du lịch uy tín.

Zalo

Zalo Hotline

Hotline Facebook

Facebook